Die Finanzplanung war für Unternehmen noch nie so wichtig wie heute. Doch was bedeutet Cashflow genau? In diesem Artikel erfahren Sie alles über die Finanzströme – einfach erklärt und sofort nachvollziehbar.

Man muss kein BWL-Absolvent oder ausgebildeter Steuerberater sein, um eine Cashflow-Berechnung vornehmen zu können. Im Gegenteil: sie ist das einfachste Kennzahlensystem, das intern in einem Unternehmen eingesetzt werden kann, vor allem, wenn man die direkte Methode heranzieht. Aber dazu kommen wir noch! Um die Bedeutung des Cashflows zu verstehen, muss man seine Auswirkungen auf die tägliche Betriebsführung erkennen.

Unabhängig davon, ob man die Liquiditätssituation, Finanzkraft oder das Potenzial für Gewinnausschüttungen prognostizieren möchte – mithilfe der Kennzahlen des Kapitalflusses haben Unternehmer, Betriebswirte, Banken sowie Investoren einen schnellen Einblick in den Gesundheitszustand eines Unternehmens.

Was ist der Cashflow?

Cashflow einfach erklärt: Übersetzt aus dem Englischen bedeutet Cashflow „Geldfluss“ oder „Zahlungsfluss“. Er ist ein wichtiger Wert zur Bewertung der Finanzkraft von Unternehmen und gibt Auskunft über die Effektivität des Liquiditätsmanagements und den Geldfluss (Ein- und Auszahlungen), der in einer bestimmten Abrechnungsperiode stattgefunden hat oder stattfinden wird.

In einer engeren Definition bedeutet Cashflow lediglich den Zufluss bzw. Abfluss liquider Mittel aus der sogenannten gewöhnlichen Tätigkeit eines Unternehmens (betrieblicher Cashflow). Unbare Ein- und Ausgaben oder nicht zahlungswirksame Vorgänge (z. B. Abschreibungen und Rückstellungen) werden nicht berücksichtigt. In einer weiter gefassten Bedeutung werden dem Cashflow auch Zu- und Abgänge an Geld aus den Bereichen der Investitionen und der Finanzierung zugeordnet.

Fazit: Liquidität ist eine Zeitpunktbetrachtung. Der Cashflow als Kapitalflussrechnung ist eine Betrachtung der Veränderung über einen Zeitraum. Dadurch sieht man, wie viel Geld während einer definierten Zeitperiode (üblicherweise Monat, Quartal, Jahr) einem Unternehmen zu- oder abfließt – daher auch die Bezeichnung Geld- oder Zahlungsfluss.

Verlust trotz positivem Cashflow-Ergebnis?

Was sagt der Cashflow aus? Bestimmt kennen Sie die folgende oder eine ähnliche Aussage: „Das Unternehmen hat einen positiven Cashflow, hier sollte man investieren!“. Auf den ersten Blick macht das auch Sinn. Mehr Zuflüsse als Abflüsse bedeuten doch mehr Gewinn, oder?

Aus Sicht eines Steuerberaters oder Buchhalters ist dies jedoch nicht korrekt, da verschiedene Systeme miteinander vermischt werden. Gewinn wird durch eine Gewinn-und-Verlust-Rechnung (GuV) auf Basis der Buchhaltung ermittelt, während Zu- und Abflüsse Begriffe der Cashflow-Berechnung (Cashflow-Plan) sind.

Warum die Formel „mehr Zu- als Abflüsse“ nicht automatisch zu einem Gewinn führen muss bzw. warum dieser auch wesentlich geringer sein kann, zeigt eine genauere Betrachtung der Ermittlungsmethoden. Das bedeutet jedoch keinesfalls, dass einem positiven Cashflow keine Bedeutung zugeschrieben werden sollte!

Was ist der Unterschied zwischen der direkten und der indirekten Cashflow-Berechnung?

Um die Bedeutung des Cashflows vollständig zu verstehen, ist es wichtig zu wissen, dass grundsätzlich zwei Berechnungsmethoden, je nach Situation, herangezogen werden können.

Beide Cashflow- oder auch Kapitalflussrechnungen sind gängig und führen zum selben Ergebnis. Wann man welche Methode anwendet, ist jedoch bedarfsabhängig und abhängig von den verfügbaren Informationen.

Indirekte Methode:

- Sie wird angewendet, wenn keine internen Informationen über Ein- und Ausgänge vorliegen oder wenn man auf öffentliche Quellen angewiesen ist.

- Die indirekte Berechnung basiert auf dem vorhandenen Jahresabschluss (Bilanz und GuV) und wird hauptsächlich eingesetzt, um die Liquiditätssituation zu beurteilen.

Direkte Methode:

- Die direkte Methode kann aufgrund ihrer Einfachheit im Unternehmen selbst jederzeit intern als Kennzahlensystem eingesetzt werden.

- Hier werden die tatsächlichen Ein- und Auszahlungen betrachtet, was eine direkte Ermittlung des Cashflows ermöglicht.

Sehen wir uns die beiden Berechnungsmodelle im Vergleich an.

Direkte Cashflow-Berechnung vs. Indirekte Cashflow-Berechnung

Direkte Cashflow-Berechnung

Die direkte Berechnung des Cashflows hat den Vorteil der Einfachheit und Geschwindigkeit, mit der Sie zu einem Ergebnis kommen. Die Methode ist besonders vorteilhaft, wenn es darum geht, schnell einen Überblick über die finanzielle Lage zu erhalten. Ein Nachteil dieses Ansatzes ist jedoch die oft die mangelnde Überprüfbarkeit, da in der Regel interne und ungeprüfte Informationen dafür herangezogen werden.

Nochmals erwähnt: Der Cashflow bzw. Kapitalfluss ist eine zeitlich eingeschränkte Momentaufnahme der Geldflüsse bzw. Zahlungsströme. Das heißt: welches Ergebnis habe ich in der selbst definierten Periode (etwa ein Monat), wenn ich die Ausgänge von den Eingängen subtrahiere?

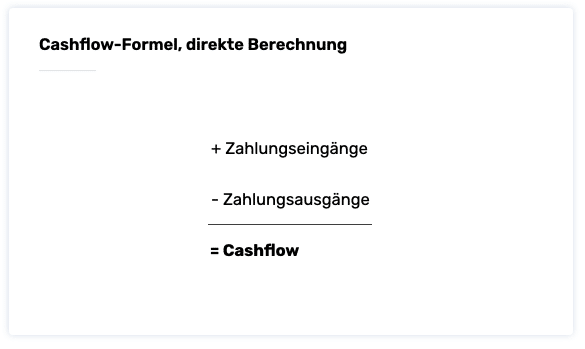

Cashflow-Formel der direkten Berechnung:

Zahlungseingänge minus Zahlungsausgänge = Cashflow

Als Eingänge werden alle zahlungswirksamen Erträge verbucht. Beispielsweise:

- Einzahlungen aus Umsätzen / Forderungen

- Sonstige Einzahlungen wie Eigenkapitaleinlagen

- Kreditaufnahme

- Etc.

Als Ausgänge werden alle zahlungswirksamen Aufwendungen verbucht. Beispielsweise:

- Auszahlungen für Personal und Verbindlichkeiten

- Aufwendungen für Material und Waren

- Sonstige Ausgaben

- Kredittilgung

- Etc.

Was ist der Cashflow? Einfach erklärt an praktischen Beispielen:

Bei Privatpersonen: direkter Cashflow – (Beispiel Student)

Wenn ich als Student 300 € Miete, 300 € für Lebensmittel und 400 € für andere Interessen ausgebe, aber nur 800 € im Nebenjob verdiene, ist der Cashflow um 200 € negativ.

Die konkrete Kapitalflussrechnung lautet:

(EINGÄNGE: 800 – AUSGÄNGE: 1.000) = -200 Euro Cashflow.

Direkter Cashflow eines Unternehmens – (Beispiel Agentur)

Im Fall einer Büro-Nettomiete von 4.000 € Lohnkosten von 12.000 €, 7.500 € Werbekosten liegt man bei 23.500 € auf der Ausgaben-Seite. Die Einnahmen durch die Agentur-Dienstleistung ergeben sich netto 35.000 €. Der Cashflow ist somit mit 11.500 € positiv.

Die konkrete Kapitalflussrechnung lautet:

(EINGÄNGE: 35.000 – AUSGÄNGE: 23.500) = 11.500 € Cashflow.

Indirekte Cashflow-Berechnung

Diese Berechnungsmethodik ist unter Steuer- und Unternehmensberatern sowie erfahrenen Betriebswirten die bevorzugte und oft einzig mögliche Methode. Voraussetzung dafür ist ein ordentlich aufgestellter Abschluss, in der Regel ein verfügbarer Jahresabschluss. Ein Nachteil dieser Methode ist jedoch die Komplexität der erforderlichen Datenerhebung.

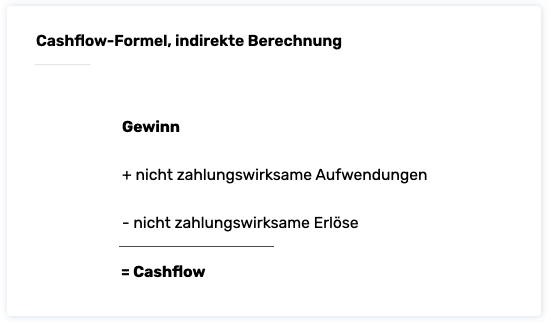

Cashflow-Formel der indirekten Berechnung:

GEWINN plus nicht zahlungswirksame Aufwendungen minus nicht zahlungswirksame Erlöse = Cashflow

Die indirekte Berechnung des Cashflows ist in der Kalkulation komplex und aufgrund der erforderlichen Daten meist nur bedingt eigenständig möglich. Vor allem ist eine abgeschlossene (Buchhaltungs-)Periode erforderlich, meistens ein abgeschlossenes Geschäftsjahr. Mit Unterstützung eines Steuerberaters oder Buchhalters ist die indirekte Cashflow-Berechnung jedoch ebenfalls eigenständig kalkulierbar. Auch hier gilt eine definierte Periode – in diesem Fall meist ein Geschäftsjahr.

Unter nicht zahlungswirksamen Aufwendungen (unbare Aufwendungen) versteht man:

- Abschreibungen

- Bildung von Rückstellungen

- Rechnungsabgrenzungen

- Abschreibung von Forderungsverlusten

- Etc.

Unter nicht zahlungswirksamen Erträgen (unbare Erlöse) versteht man:

- Auflösung von Rückstellungen

- Bewertungsgewinne (bei Immobilien)

- Bestandserhöhungen

- Aktivierte Eigenleistungen

- Etc.

Konkret: Gewinn plus nicht zahlungswirksame Aufwendungen – oft auch als unbar bezeichnet – (Abschreibungen, Forderungsverluste sowie Rücklagen) minus nicht zahlungswirksame (unbare) Erlöse (Zuschreibungen aufgrund z. B. von höheren Bewertungen) = Cashflow.

Praktisches Beispiel:

Indirekter Cashflow eines Unternehmens – (Beispiel Handwerksbetrieb)

Ein Handwerksbetrieb erwirtschaftet einen Gewinn von 60.000 € in diesem Geschäftsjahr. Die Rückstellungen und Abschreibungen liegen laut Jahresabschluss bei 20.000 €. Zusätzlich wurden im Abschluss Prozesskostenrückstellungen in Höhe von 15.000 € ausgewiesen. Der Betrieb hat somit nach der indirekten Cashflow-Berechnung einen Cashflow von 95.000 € erwirtschaftet.

Die indirekte Kapitalflussrechnung lautet:

Gewinn: 60.000 € + nicht zahlungswirksame Aufwendungen: 35.000 € = 95.000 € Cashflow.

Fazit zur direkten und indirekten Cashflow-Berechnung

Anhand der oben angeführten Beispiele ist erkennbar, dass die Variablen Gewinn, Rückstellung und Abschreibung durchaus dazu führen können, dass das Geschäftsjahr zwar positiv ist, die tatsächlich erwirtschaftete Liquidität jedoch wesentlich höher sein kann. Das Problem ist, dass auch genau das Gegenteil der Fall sein kann.

Mithilfe der Cashflow-Berechnung können Spielräume bei der Erstellung von Jahresabschlüssen (oft als Bilanztricks bezeichnet) offengelegt und die tatsächliche Liquiditätssituation des Unternehmens dargestellt werden.

Übrigens: nachdem die einzelnen Cashflows für jede Periode (monatlich, vierteljährlich, jährlich) berechnet wurden, können diese zu einem weiteren, wichtigen Kennwert zusammengefasst werden. Der kumulierte Cashflow wird durch die Summe der Finanzflüsse über die betrachteten Perioden hinweg ermittelt.

Angenommen, ein Unternehmen hat in den folgenden Jahren die folgenden Ergebnisse:

- Jahr 1: +10.000 €

- Jahr 2: -5.000 €

- Jahr 3: +15.000 €

Der kumulierte Wert wird wie folgt berechnet:

- Am Ende des ersten Jahres: 10.000 €

- Am Ende des zweiten Jahres: 10.000 € + (-5.000 €) = 5.000 €

- Am Ende des dritten Jahres: 5.000 € + 15.000 € = 20.000 €

Der aufaddierte Wert am Ende des dritten Jahres beträgt also 20.000 €.

Vor allem findet kumulierter Cashflow Bedeutung bei der langfristigen Betrachtung des Unternehmens. Er ist von zentraler Bedeutung für Investoren, Gläubiger, Unternehmensleiter und Finanzanalysten, da er hilft, fundierte Entscheidungen zu treffen und die finanzielle Performance über mehrere Geschäftsjahre hinweg zu überwachen.

Die Cashflow-Formeln (zur Erinnerung)

Mit den beiden Cashflow-Formeln gelingt Ihnen die Berechnung der Zahlungsströme ganz einfach. Die direkte Berechnung liefert rasche Einblicke in die finanzielle Situation, während die indirekte Methode detaillierter ist und daher einen genaueren Einblick in die Liquidität eines Unternehmens bietet. Am Ende können die einzelnen Ergebnisse kumuliert werden.

- Formel der direkten Berechnung:

EINGÄNGE minus AUSGÄNGE = Cashflow - indirekte Methode:

GEWINN plus nicht zahlungswirksame Aufwendungen minus nicht zahlungswirksame Erlöse = Cashflow - Formel des kumulierten Cashflows:

AUFADDIEREN der einzelnen Ergebnisse aus mehreren Cashflows

Interpretation des Cashflows: Bedeutung in Bezug auf die Liquidität

Durch das Ergebnis der Kapitalflussrechnung, dem aktuellen Cashflow, lassen sich Rückschlüsse auf die Liquidität ziehen:

Positiver Cashflow = Liquidität (Überschuss)

Fällt der Cashflow positiv aus, bedeutet dies, dass ein Überschuss in der betrachteten Periode, z. B. einem Monat, besteht.

Ausgaben < Einnahmen = positiver Cashflow = Überschuss

Ein positiver Cashflow bedeutet, dass die Ausgänge niedriger als die Eingänge in der betreffenden Periode sind und ein Überschuss entsteht. Die Liquidität ist somit gegeben und es können Zahlungen getätigt, Schulden getilgt oder Investitionen vorgenommen werden. Was bedeutet ein negativer Cashflow im Umkehrschluss also für ein Unternehmen?

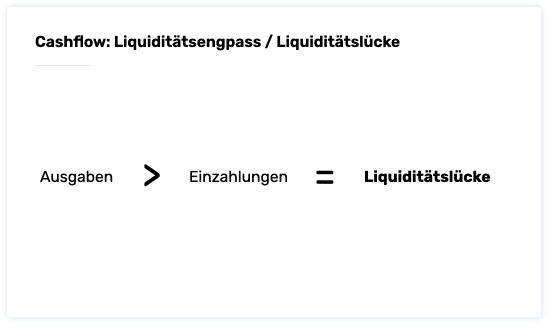

Negativer Cashflow = Liquiditätsengpass oder -lücke

Fällt der Cashflow negativ in einer Periode aus, besteht eine Liquiditätslücke in dieser Periode.

Ausgaben > Einnahmen = negativer Cashflow = Defizit

Ist der Cashflow negativ, sind die Ausgaben höher als die Einnahmen und es entsteht ein Liquiditätsdefizit. Bestand zu Beginn der Betrachtung kein Cash-Bestand, ist die Zahlungsfähigkeit somit nicht gegeben und es können vorübergehend – also für den Zeitraum des Liquiditätsengpasses – keine Zahlungen getätigt, Schulden getilgt oder Investitionen vorgenommen werden. In diesem Fall stellt sich die Frage, ob etwa anderweitig verfügbare Mittel, wie nicht ausgenutzte Kontokorrentlinien, zur Verfügung stehen.

Das Schema der direkten Cashflow-Ermittlung: Bedeutung im Detail

COMMITLY setzt die sogenannte direkte Cashflow-Ermittlung als Rahmen (Template) für die Liquiditätsplanung ein. Im Finanzjargon bedeutet dies, dass zahlungswirksame Erträge mit den Aufwendungen saldiert werden. Auf gut Deutsch heißt das, dass wir den verfügbaren Cashflow oder auch Free-Cashflow als Differenz zwischen den Zahlungseingängen und den -ausgängen auf allen (verbundenen) Konten errechnen. Um dies zu erreichen, nutzen wir die Vorteile praktischer Bank- und ERP Integrationen.

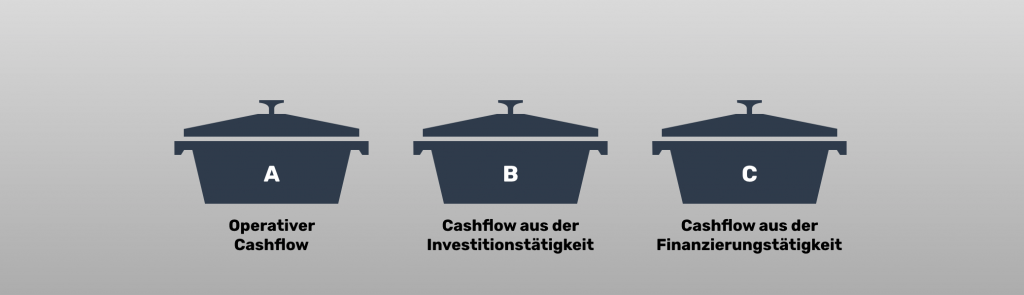

Bei der Berechnung werden die Ein- und Ausgänge in drei Gruppen unterteilt. Um diese zu verstehen, sind folgende Grundinformationen wichtig:

- Was ist der operative Cashflow?

- Bedeutung des Cashflows aus Investitions- und Finanzierungstätigkeit

A – Der operative Cashflow (Operating Cashflow)

Der operative Cashflow (operating cashflow) gibt an, ob Ihr Unternehmen in der Lage ist, sich selbst zu finanzieren. Wenn die laufenden Einnahmen (Zahlungseingänge) in einem bestimmten Zeitraum höher sind als die Ausgaben (Zahlungsausgänge), ist alles im grünen Bereich. Weiter so! Ein langfristig positiver Finanzfluss ist für den Fortbestand des Unternehmens wichtig. Die Bedeutung des operativen Cashflows zeigt sich besonders darin, dass er die finanzielle Gesundheit und Nachhaltigkeit des Unternehmens widerspiegelt.

B – Cashflow aus der Investitionstätigkeit

Dieser Bereich gibt an, ob Sie Investitionen getätigt oder Vermögensgegenstände gekauft haben. Wenn der Cashflow aus der laufenden Geschäftstätigkeit positiv ist, d. h. Geld vorhanden oder übrig bleibt, besteht die Möglichkeit, Investitionen zu tätigen, also z. B. einen neuen Arbeitsplatz inklusive PC zu kaufen.

C – Cash Flow aus der Finanzierungstätigkeit

Dieser Bereich zeigt an, ob das Unternehmen Kredite aufgenommen oder getilgt, Auszahlungen an Gesellschafter vorgenommen (Dividenden) oder Einzahlungen von Gesellschaftern erhalten hat. Auch Entnahmen über den Unternehmerlohn hinaus fallen in diese Kategorie. Wenn die operative Geschäftstätigkeit zu wenig Cashflow liefert, können Investitionen auch aus diesem Bereich, z. B. mit einem Unternehmenskredit, finanziert werden. Die Bedeutung des Cashflows aus Finanzierungstätigkeit liegt darin, dass er aufzeigt, wie das Unternehmen externe Finanzierungsquellen nutzt, um seine Liquidität und Investitionen zu sichern.

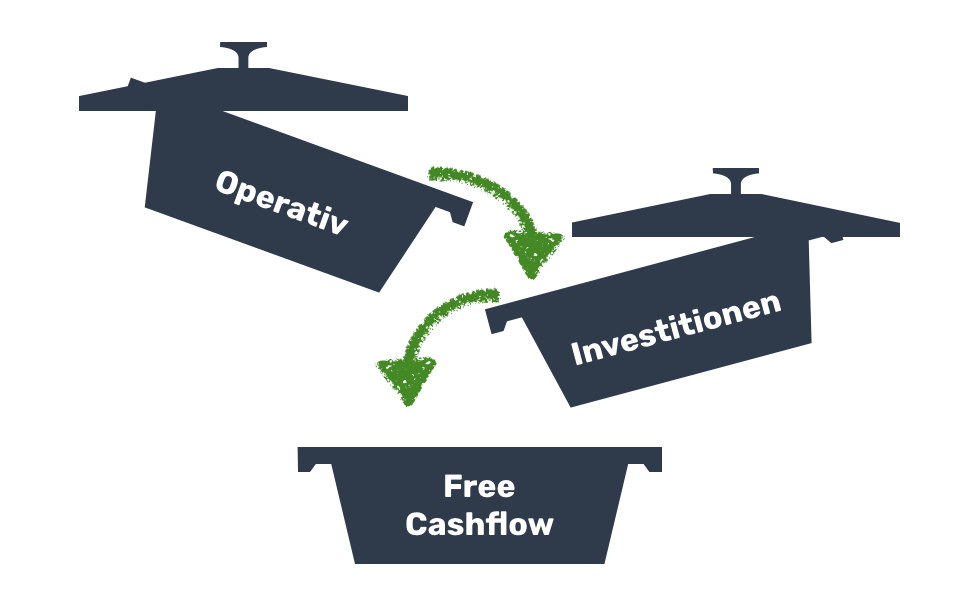

Warum sind diese drei Bereiche für die Bedeutung der Cashflow-Optimierung so wichtig?

Weil sie zusammen die Finanzkraft des Unternehmens bestens abbilden. Damit sind auch alle Hebel transparent, um den Cashflow optimieren zu können. Wir haben in unserem Beispiel den Best Case dargestellt: die Geschäfte laufen so gut, dass ein Überschuss aus den laufenden Einnahmen erzielt wird, der investiert werden kann und sogar ein Rest besteht. Wenn etwas übrig bleibt, bedeutet das Free-Cashflow und damit Möglichkeiten, in anderen Bereichen zu investieren.

Positiver, freier Cashflow: Bedeutung und Möglichkeiten

Der positive (freie) Free-Cashflow steht, wie der Name schon sagt, zur freien Verfügung. Das heißt, alle laufenden Ausgaben sind gedeckt, Investitionen wurden getätigt und es bleibt noch etwas übrig. Gratulation!

Was tut man am besten mit dem Free-Cashflow?

- Einen Liquiditätspuffer als Vorsorge aufbauen

- In neue Projekte oder neue Mitarbeiter investieren

- Kredite vorzeitig zurückzahlen

- Gewinne entnehmen

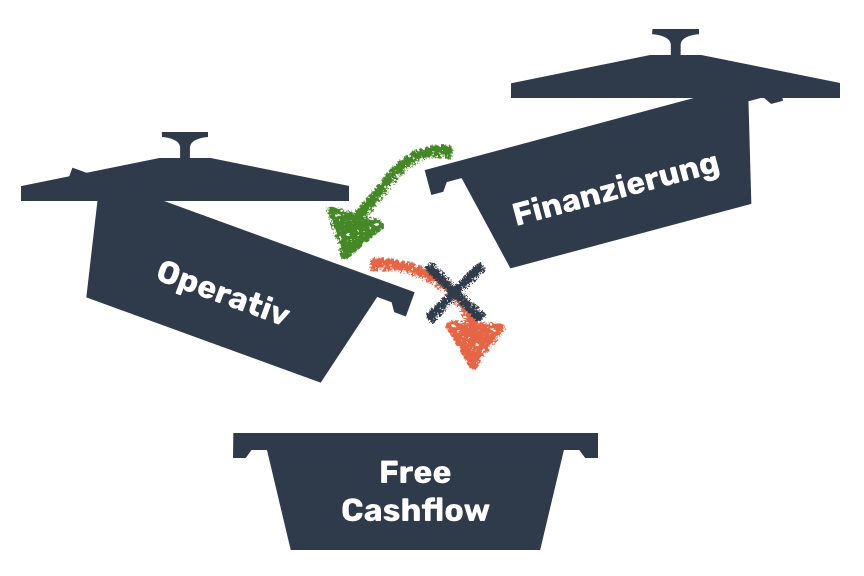

Was kann ein negativer Free-Cashflow bedeuten?

Doch was ist, wenn der operative Cashflow negativ ist, das heißt, wenn die Ausgaben (Zahlungsausgänge) höher sind als die Einnahmen (Zahlungseingänge)?

Erstens: Nicht verzweifeln! Zweitens: Halten Sie sich vor Augen, dass dieses Problem nicht unüblich ist! Beinahe jeder Unternehmer kennt diese Situation: in einem Monat haben sich die Zahlungseingänge verspätet und nicht alle Ausgaben können reibungslos gezahlt werden.

Glücklich ist, wer sich aus den Vorperioden Liquiditätsreserven aufgebaut hat. Dann handelt es sich nur um einen temporären Engpass. Wenn nicht, hilft nur der Cashflow aus Finanzierung – also der Griff in die eigenen Taschen oder der Gang zum Investor und der Bank. Die Bedeutung operativer Cashflows im negativen Bereich kann also etwas vollkommen Normales, aber auch ein deutliches Warnsignal sein, das genauer unter die Lupe genommen werden sollte. So können Missstände frühzeitig entdeckt und für die nächsten Monate vermieden werden.

Cashflow optimieren / Cashflow steuern – welche Maßnahmen können getroffen werden?

- Cashflow-Plan erstellen: Erstellen Sie einen detaillierten Cashflow-Plan.

- Investitionen prüfen: Überlegen Sie, ob Investitionen nach hinten geschoben werden können und welche Auswirkungen das auf die Planung hat.

- Anlagevermögen veräußern: Prüfen Sie, ob verwertbares Anlagevermögen veräußert werden kann (Devestition).

- Finanzierungsmöglichkeiten prüfen: Gibt es Zugriff auf Darlehen, Förderungen oder frisches Eigenkapital?

- Verzicht auf Entnahmen: Auch der Verzicht auf Entnahmen fällt in den Bereich der Finanzierung.

Alle Maßnahmen sollten im Cashflow-Plan abgebildet werden, damit Gespräche mit potenziellen Finanzierungspartnern wesentlich einfacher werden.

Zielt die Cashflow-Planung damit ausschließlich auf die Bankkonten ab?

Die kurze Antwort ist: Ja!

Aber was ist mit den Daten aus der Buchhaltung? Die Hauptaufgabe dieses Bereiches ist die gesetzlich korrekte Abbildung der Vergangenheit. Die Planung betrifft die Zukunft, hat keine gesetzlichen Vorgaben und man kann auch nichts „kaputt“ machen. Das ist ein wichtiger Aspekt, der auch von unseren Kunden angeführt wird. Der bekannte Investor Fred Wilson hat in seinem Blog auch einen anderen sehr wichtigen Aspekt beschrieben – unterschiedliche Typen. Die Finanzfunktion: Rückblick und Blick nach vorne

„Meiner Erfahrung nach sind die Menschen, die in der Rückschau-Funktion stark sind, oft nicht in der Vorwärts-Funktion stark. Möglicherweise benötigen Sie verschiedene Personen, um diese Rollen zu übernehmen. In einem großen Unternehmen gibt es ganz unterschiedliche Abteilungen, die diese Funktionen übernehmen. Es gibt eine Buchhaltungsabteilung und eine Finanzplanungsabteilung (oft FP&A genannt).“

Ist die direkte Cashflow-Planung damit nur für Einnahmen-Überschuss-Rechner sinnvoll?

Nein! Unternehmen mit doppelter Buchführung haben aus der Buchhaltung heraus oft nur einen begrenzten Einblick in ihren Cashflow. Das führt häufig dazu, dass die indirekte Methode zur Ermittlung herangezogen wird. Ausgangspunkt dabei ist das Periodenergebnis und es werden sogenannte non-cash items, also nicht zahlungswirksame Erlöse und Aufwände wie Abschreibungen, herausgerechnet. Zusätzlich gibt es Themen mit Periodenabgrenzungen. Die indirekte Ableitung ist jedoch so kompliziert, dass dies in der Regel vom Steuerberater erledigt wird, was zeitliche zu Verzögerung führt.

Ist die indirekte Ermittlung nicht doch besser für größere Unternehmen?

Um die Bedeutung des Cashflows zu erfassen, sollte man jedoch berücksichtigen, dass der direkt ermittelte Plan, wie er von COMMITLY eingesetzt wird, super einfach ist und alle Szenarien sowie Buchhaltungsformen und Unternehmensgrößen abdeckt. Das „Verbindungsstück“, wenn man so will, ist der Cashbestand bzw. der Kontostand der Banken. In der Praxis haben wir selten (eigentlich nie) Liquiditätsplanungen und Cashflow-Berichte in Excel gesehen, die 1:1 mit der Buchhaltung abgestimmt waren. Unser Tool gewährleistet diese Abstimmbarkeit dank intelligenter Funktionen.

Warum? Weil am Ende einer Periode die wichtigste Basis eines Steuerberaters (egal ob EÜR oder doppelte Buchhaltung) die Abstimmung mit dem Bankkonto ist. Und das wird automatisch in COMMITLY gewährleistet.

Credits: Foto von pixabay, by Stevepb